和其他工业能源行业的产能缩减、下滑不同,中国光伏行业的新增装机量在过去的2015年仍然保持了大幅增长,累计装机量首次超越德国,跃居全球第一。

1月21日,中国光伏行业协会(下称CPIA)会长王勃华在该协会主办的“光伏行业2015年回顾与2016年展望研讨会”上称,2015年中国光伏新增装机量约15GW,同比增长40%以上,连续三年全球第一,累计装机量约43GW,约占全球总量的1/5。

中国的光伏产品产量迎来大幅增长。CPIA统计数据显示,2015年多晶硅产量超过16.5万吨,同比增长25%,比2013年增加一倍;组件产量达到43GW以上,同比增长20.8%;硅片和电池片产量分别超过100亿片和41GW。

在多晶硅、组件、硅片和电池四个环节中,多晶硅经营压力较大。“尽管生产成本持续下降,但企业议价能力不强。”王勃华称,多晶硅生产是系统工程,产线需要保持在一定负荷,弹性较小,因而库存始终较高。

2015年国内太阳能级多晶硅(一级致密料)平均价格为12.4万元/吨,同比下跌22.6%,从年初到年底,价格下跌幅度超过25%。当前低于11万元/吨的价格更是已跌破2012年底“双反”前的历史最低点。就目前价位而言,中国仅有少数多晶硅生产企业能有微利,而其余多数均已在亏损经营。

中国有色金属工业协会副会长赵家生称,截至去年底,国内在产多晶硅企业仅剩15家(包括陕西天宏和昆明冶研两家检修的企业),有效年产能共计19万吨,比上年净增2.5万吨。其中,江苏中能、特变电工、四川永祥、新疆大全、亚洲硅业和洛阳中硅六家企业年产能超过万吨,江苏中能以6.8万吨的年产能遥遥领先。

组件方面,晶硅电池仍为主流。CPIA统计数据显示,目前多晶组件平均转换效率为15.91%,单晶组件为16.53%。2015年企业平均产能利用率为86.7%,较去年上半年提高6个百分点,但也呈现出明显的分化迹象。

“下游开发商在采购中对小型组件公司能否长期存活并兑现其对组件的质保,普遍持怀疑态度,转而青睐有品牌的大企业。”王勃华称,在后续竞争中,既无规模亦无品牌的中小企业或将大面积被市场淘汰。

从去年大型电站投资者招标均价来看,组件产品价格呈现先降后升的态势,下半年企业盈利水平明显改观。去年12月,单晶组件报价4.04元/W,多晶3.98元/W。

CPIA统计的37家企业,硅片平均产能利用率达到94%;26家企业平均利润率7.6%。去年下半年市场增长拉动多晶硅片需求,硅片产能扩充有限,价格先抑后扬。

电池片方面,多晶仍为主流。单晶和多晶电池产业化效率分别达到19.5%和17.95%。CPIA统计的50家企业平均产能利用率85%,13家纯电池片企业净利润率5%。单晶硅片价格下滑使P型单晶电池成本下降明显,已出现单晶报价接近多晶报价的情形。

行情回暖促使企业盈利情况明显好转,大多数企业扭亏为盈。CPIA统计了33家通过规范条件企业的经营情况,仅有4家亏损,平均利润率达到4.7%,同比增长超过30%,明显高于电子制造业3%的水平。

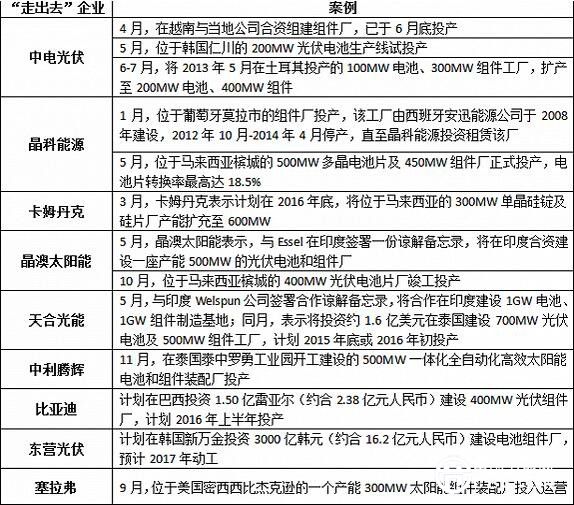

中国光伏企业开始加快海外建厂步伐,已投产和在建的电池产能达5200MW,组件产能达5710MW。加上计划建设产能,上述两个数据将分别达到6300MW和1.04GW。

中国光伏企业海外产能。数据来源:CPIA(单位:MW)

2015年中国光伏企业“走出去”。数据来源:CIPA

“中国又出现了新一轮‘光伏热’,但这次跟以前不同。”王勃华说,光伏投资热情从上一轮的制造环节向光伏电站转移。除金融机构外,很多传统行业企业也切入光伏电站投资领域。

据不完全统计,2015年上半年,A股上市公司光伏概念股中,被用于光伏电站的募集资金达到260亿元,电站规模达3GW。

逐利的资本显然是看中了电站资产的高盈利。目前整个光伏产业链中,电站开发环节有10%以上的内部收益率,远高于光伏制造业。

投资光伏电站也可拉动企业自身消化电池组件等产能。组件制造商前20名中,几乎全部涉足下游电站开发业务。

但在王勃华看来,过分将投资热情集中在电站,对整个行业而言“并不是一件好事”。“电站作为应用环节确实很重要,毕竟没有市场就没有这个行业,但光伏行业的根基还是在制造业。”王勃华说。

一片生机背后,光伏行业所面临的多重困境也阻碍其向前发展。用王勃华的话说,补贴拖欠、限电弃光,和土地税费问题“三座大山”的压力仍在。

光伏上网电价补贴主要来自可再生能源电价附加费。2015年可再生能源附加征收额度为1.5分/千瓦时(现已调整到1.9分/千瓦时),全年征收额约为500亿元,其中用于光伏部分预计仅能满足2013年9月之前纳入可再生能源补贴目录的项目资金需求,换言之,自2013年9月起,近两年半以来的新增光伏电站没有拿到电价补贴。

CIPA预计,中国光伏补贴累计缺口高达数百亿元。目前,可再生能源第六批补贴目录前期工作已经启动,细节正在讨论中,不久将下发各地。

补贴资金来源不足,或将使光伏补贴拖欠将成为常态。发改委能源研究所研究员时璟丽建议,通过财政拨款等方式扩充资金来源渠道,继续提升可再生能源电价附加补贴标准,并通过多种方式探索提升化石能源成本,以改善补贴资金稳定性。

国家能源局新能源和可再生能源司副研究员邢翼腾则提议,将居民、农业、自备电厂列入征收目录。

此外,过于繁琐的补贴申报发放程序亦令企业诟病已久。目前,补贴资金的申报、审核、拨付由地方财政、价格和能源部初审后,再经财政部会同国家发改委、能源局三家审批,再由中央财政拨付至地方财政,继而直接发送至发电企业,或由电网企业代付。

资金调配周期过长,直接导致发电企业资金周转不畅、财务成本增加,产业链出现发电企业、制造企业、零部件企业之间的三角债现象,对企业的技术创新和改造升级,以及正常经营带来较大影响。

限电问题在光伏行业亦是“老生常谈”。目前,中国电源结构仍以火电为主,占比达到67%,特别是“三北”地区,占比达70%。2015年,国家电网调度范围(不含蒙西)累计弃光电量为46.5亿千瓦时,弃光率12.62%。甘肃弃光率最高,达30.7%,新疆以22%位居其后。

与国外相比,新能源消纳问题在中国显得格外突出。中国能源经济研究院首席光伏研究员红炜认为,造成大量弃光损失的根本原因在于电网输送能力不足。

国家电网能源研究院新能源与统计研究所所长李琼慧则认为,制约新能源消纳的刚性约束,在于电网项目核准滞后于新能源项目,导致新能源富集地区不同程度都存在跨省跨区通道能力不足的问题。

李琼慧举例说,甘肃酒泉风电基地装机规模已超过1200万千瓦、太阳能发电近600万千瓦,但酒泉-湖南特高压直流工程2015年5月核准建设,预计2017年才能投产,外送通道建设滞后2-3年。

光伏电站用地政策不合理、税赋不规范则加大了企业负担。2015年9月,国土资源部、发改委等六部委出台的《关于支持新产业新业态发展促进大众创业万众创新用地政策的意见》对光伏电站项目提出,“占用农用地的,所有用地部分均应按建设用地管理”。

CPIA认为,由于中国中东部地区的土地基本上都是“农用地”或“建设用地”,光伏电站建设基本上是以农光互补、渔光互补等形式发展,并不改变原有土地利用性质,因此,上文规定有“一刀切”之嫌。这既增加了光伏电站投资成本,也对光伏等新产业新业态发展起到了阻碍而非促进作用。

此外,光伏电站的土地税赋征收不规范、企业税负过重且操作不透明不公开,亦令企业头痛不已。

尽管如此,市场已对光伏行业的继续升温抱有预期。CPIA预测,2016年多晶硅产量将增长9%至18万吨,组件将增长16.3%至50GW,新增装机量增长33%至20GW。2016年,中国、美国、印度市场将继续保持高速增长势头,而日本和欧洲市场保持稳定,非洲等新兴光伏市场也将逐步开始冒头。

王勃华预计,2016年中国光伏市场将呈现先紧后松态势。上网标杆电价政策将于6月底下调,将会使得抢装提前至上半年,下半年则由于西北部地区限电,市场需求将往中东部地区走,但由于土地性质、补贴拖欠以及商业模式等问题,市场将会放缓。