“丝绸之路”是一个既新又旧的传奇。如今,由中国倡导的“一带一路”承载了其更新的含义,即编织了一张全球自贸、产能合作的全新网络。

麦肯锡全球研究院(MGI)发布报告指出,在产业园区基础上,中国可以与各国政府共建跨境自贸区,促进多边贸易合作,帮助当地更好地融入国际市场。未来几年,中国可计划再增加50~80个境外经贸合作区,更全面地覆盖“一带一路”地区。

中国人民大学重阳金融研究院研究员、合作研究部主任刘英对记者表示:“如中澳自贸区就是跨境经济合作的典范,建好自贸区将有助于‘一带一路’沿线各国实现跨越式发展。”

“一带一路”编织跨境自贸网络

实际上,“一带一路”倡议的基建设施先行是为产业发展提速铺路,并进一步建立跨境自贸区和经济特区,促进区域贸易往来。

跨境自贸区的概念其实不乏历史模板。MGI指出,早年中国利用外资在本国建立的产业园区和经济特区对中国改革开放后的经济发展起到了重要的推动作用,比如中国与新加坡政府合资开发的苏州工业园区;此外,自2006年起中国开始在海外陆续建设“国家级境外经贸合作区”,其中不乏成功案例,如泰中罗勇工业园区和尼日利亚莱基自贸区。

随着一张张自贸协定的签署,中国对外互联互通的进程不断加速,而沿线国家蕴含的“自贸机遇”可能超乎想象。而由于“一带一路”是一个开放的倡议,因此众多域外国家也希望积极参与其中——近日,匈牙利成为第一个确认加入中国倡导的“一带一路”的欧洲国家,吹响了中国企业、人民币资本迈向欧洲的号角。

同样聚焦基建投资的欧洲战略投资基金与“一带一路”倡议有异曲同工之妙,更存在产能合作空间。

“目前,欧洲战略投资基金的主要投资领域为能源、网络、交通运输、电信、创新研究等。而其中交通运输、能源和电信领域,都有可能和中国的‘一带一路’基础设施项目相对接,因此,丝路基金完全可以和欧洲战略投资基金在相关领域有类似的合作。”刘英告诉记者。

与此同时,当前政策性银行也在“一带一路”跨境项目中扮演了重要角色。国家开发银行首席经济学家、业务发展局局长刘勇此前在接受本报独家专访时介绍,国开行在“一带一路”沿线的64个国家中设有代表处和国别组。“就具体项目而言,国开行和俄罗斯之间的项目可谓规模最大,我们与俄罗斯达成的‘贷款换石油’协议,分别向俄罗斯石油公司和俄罗斯石油管道运输公司提供大量美元的贷款,俄方则承诺在2011至2030年间向中国提供几亿吨的原油供应。”

当前,国开行在“一带一路”上步伐飞快。刘勇还告诉记者,该行成功运作中委基金、中俄石油、中巴石油、中土天然气、中缅油气管线,“我们还正在邀请招商集团在白俄罗斯联合组建一个开发公司,建立‘中白产业园’。”刘勇更是建议,希望在“一带一路”上多用PSL(抵押补充贷款)的模式,并希望以项目来带动人民币加速走出去。

到2050年或贡献全球GDP增量的80%

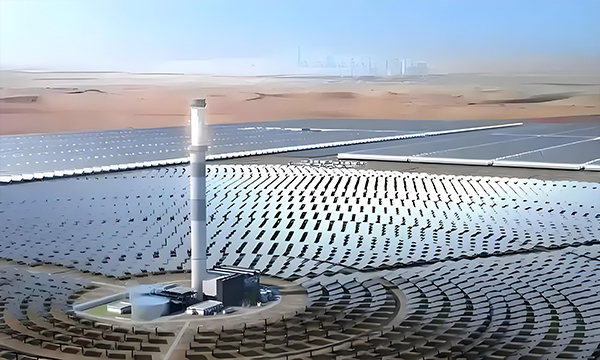

MGI在报告中预计称,到2050年,“一带一路”战略将贡献全球GDP增量的80%;新增30亿中产阶层;提高非化石能源占一次能源消费比重至25%。

其实这一宏伟的愿景并非“空中楼阁”。“一带一路”这张网络的巨大规模从众多数据中便可见一斑。该战略沿线国家和地区覆盖近44亿人口,经济总量约为21万亿美元,分别达到全球总量的63%和29%。由此看出规模效应将颇为可观。

同时,“一带一路”区域协同卓有成效地促进了全球共同繁荣。数据显示,积极投身全球化的发展中国家能享受更快的人均GDP增速——从1960年代的3.1%年均增速跃至21世纪初的5.5%;反之,封闭孤立的发展中国家则同期从3.2%衰退至2.9%。

此外,“一带一路”倡议也恰逢其时,对沿线国家的基建投资无疑有很大帮助,也是中国输出产能、推动企业走出去的好机会。

MGI的2013年报告发现,累计到2030年,全球基建设施投资需求大约为57万亿美元,意味着从2013年至2030年平均每年需要3.2万亿美元,其中公路和电力建设将占绝大部分,而这些投资将集中出现在发展中国家。

人民币或成沿线主要货币

正如刘勇所提及的,人民币国际化可能是“一带一路”上最顺其自然也最受人期待的“终极成果”。

有专家分析称,无论是亚洲基础设施投资银行(亚投行)还是丝路基金,在初期都会使用美元结算。但是在运作成熟之后,将会鼓励使用人民币。这样能够以投资的方式把人民币带出去,推动人民币的计价结算,带动人民币在亚太地区的使用和流通。

刘勇表示:“根据国开行过去的实践,国开行曾提供委内瑞拉100亿美元等值人民币,委内瑞拉则用这笔钱在中国采购家电及货物。这无疑推动了人民币的使用。”

IMF前中国部主任普拉萨德(EswarPrasad)曾在其同名著作中将美元的霸主地位称为“美元陷阱”,即全球大量的外国金融资产均以美元形式存在,包括天量的美国政府债券。没有任何一个国家可以承受美元主导地位的垮台,因为没有任何一种资产能够像美元资产那样一方面提供避险功能,同时资产池足够大到可以容纳全球投资者的天量投资。

不过,也曾有一名学者对记者表示,只有当其他国家经济实力真正上升了,拥有货币霸权的美国才会更积极地来协调和改变。例如,随着中国开放进程加速,当哪天中国热钱退出或将外汇储备撤出美债而转投亚投行导致美国紧张的时候,美国就会主动参与协调。

上述专家表示,现在我们有理由相信,“一带一路”是增强人民币实力的窗口,政策推动、企业加速“走出去”都将为人民币编织一张更广阔的国际网络。