万向好屌,SKI更屌

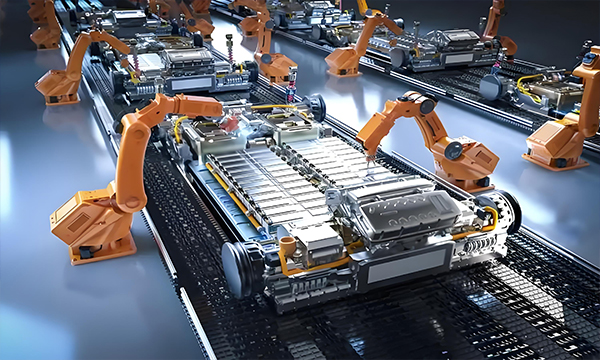

最近,动力电池业有不少大动作。万向猛砸680亿元在浙江杭州启动万向创新聚能城电池和储能项目,将引进全自动电池生产线,达产后将形成80GWh电池产能。这么大手笔,可见其志不在小,万向这一野心勃勃的“骚操作”,让电池中国网行业交流群的某位业内人士不禁感叹“万向好屌”!

“我们会建设一个超级生产基地,其中将会包含世界一流的电池制造工厂,世界一流的研发设施。”万向一二三电池股份公司全球执行总经理彼得·赛里诺表示,此次开工项目将满足如捷豹路虎、沃尔沃、宝马、奥迪和上汽集团等企业的需求。万向不仅“不差钱”,其客户也都是重量级。

万向确实挺屌,不过还有更屌的。前不久,据境外媒体报道,韩国锂电池巨头SKI也发威了,据说是为对抗宁德时代、特斯拉/松下和LG化学,计划到2025年将锂电池产能提升至100GWh!

据了解,按照SKI的规划,将在2019年年底将产能从目前的5GWh提升至20GWh,而在2020年将升至40GWh,并且在2025年达成100GWh的总产能。这项计划将主要依仗SKI位于美国的新工厂,投资额可能高达50亿美元,到2025年仅该工厂产能就将达50GWh。

那么,SKI将要对抗的宁德时代、特斯拉/松下和LG化学的产能规划目前有多少呢?

据了解,宁德时代目前拥有电池产能约30GWh,预计2019年度将达到45.9GWh,2020年产能将达到54GWh。今年年初,宁德时代拟提高在德国工厂产能,预计到2026年实现100 GWh产能。那么,届时宁德时代的总产能将超过150Wh;而特斯拉/松下在建工厂和规划中的总产能也在100GWh以上;LG化学目前在全球范围内拥有韩国、中国、波兰和美国四座电池工厂,计划到2020年确保拥有年产110GWh电池的生产能力。

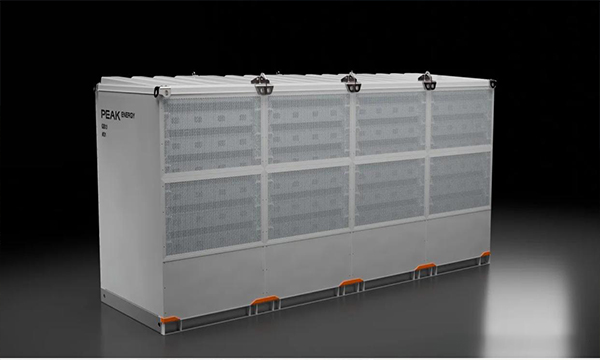

巨头们动辄就出动“百万雄师”,看来动力电池市场竞争已经开启“大兵团作战模式”。据悉,比亚迪已经投产和规划的动力电池产能也达到了100GWh,比亚迪董事长王传福在年前曾对外宣称,比亚迪计划在2022年年底前让电池子公司独立上市,不难预计未来比亚迪的产能将会有巨大爆发。

而“财大气粗”的恒大集团自入股卡耐新能源后,表示将迅速扩大卡耐新能源生产规模,计划在10年内建设“多个”年产能达60GWh的超级工厂;这“多个”是多少还不清楚,不过就算是两个,这规模也是100GWh量级的。

瓜分5640亿元973GWh大市场

“工欲善其事,必先利其器。”电池巨头们如此大规模扩充产能,是基于对未来新能源汽车动力电池巨大需求的感知和判断。

中国是目前全球最大且增长最快的动力电池市场,其产业发展也最具代表性。据动力电池应用分会研究部统计数据,2018全年我国新能源汽车动力电池装机总量为56.89GWh,同比增长56.88%。据渤海证券预计2019年、2020年和2021年国内动力电池装机量分别为77 GWh、113GWh和158GWh,根据测算今后三年国内动力电池行业市场规模将超过3400亿元。

而未来全球动力电池市场的规模将更庞大。据瑞士银行(UBS)发布的研究报告,全球新能源电动汽车的销量将从2018年的180万辆提升至2025年的1750万辆。而全球电动汽车电池的需求量将增长9.5倍,预计从2018年的93GWh提升至2025年的973GWh。与之相应的,锂离子电池企业的营业收入也将从2018年的230亿美元(约合人民币1540亿元),增长至2025年的840亿美元(约合人民币5640亿元)。

“天下熙熙,皆为利来;天下攘攘,皆为利往。”既然有大把的钱赚,干嘛不加足马力生产呢?

规模效应降成本、增实力

除了市场需求因素的驱使,电池企业扩大产能形成规模效应后,可以有效地降低成本。据了解,动力电池降成本,一是采用新材料体系(NCM811等)提高能量密度,二是通过规模效应。从目前电池材料的发展进程来看,开发新材料不仅难度大且速度慢。所以通过规模效应降成本是最现实的路径。根据业内机构评估,在整个动力电池的成本中有 70%是可以通过规模化来降低的。

另外,电池企业还可以通过扩大规模增强抗风险能力。动力电池作为新型产业,在迅速发展中机遇与风险并存,新能源蓝海中不时澎湃着惊涛骇浪,而只有达到足够体量的企业,才不至于轻易翻船。“市场将进一步向优势企业集中,小型低水平的动力电池企业将在竞争中被淘汰。”中国电动汽车百人会理事长陈清泰表示。

近年来,动力电池行业的毛利率一直呈下降趋势。从多方反馈信息显示,2018年国内动力电池企业毛利率普遍大幅下滑,甚至有的企业动力电池业务平均毛利率不足10%,国际市场毛利也在走低。业内分析指出,电池市场受上游原材料价格波动和新能源补贴政策退坡影响,动力电池价格逐年下降,“以量补价”是当下行业发展的重要逻辑。

可以预见,随着电池巨头之间“军备竞赛”的逐渐升级,市场洗牌加剧,动力电池行业在巨头效应下将加快两极分化,未来全球动力电池格局也将迎来巨变。

春秋时诸侯国百家,小者战车千乘,大者战车万乘;战国时诸侯,万乘之国仅七家。据瑞士银行预测,未来全球电池市场寡头格局将进一步加强,前五大供应商将占据80%的市场份额,动力电池市场也将进入“战国时代”。